Vanuit Langzaamrijker behandel ik veel onderwerpen die te maken hebben met beleggen. Maar bij een goede persoonlijke financiën hoort ook een stuk sparen. Spaargeld voor onvoorziene situaties, of sparen voor een doel op de korte- of middenlange termijn.

Zelf heb ik als zelfstandig ondernemer een spaarpot voor het geval dat mijn inkomsten weg vallen, zodat ik in ieder geval een heel aantal maanden gewoon mijn rekeningen kan blijven betalen. Daarnaast spaar ik voor een aantal doelen die ik over 3 a 5 jaar hoop te bereiken.

Het zal je niet ontgaan zijn dat de spaarrentes in Nederland turbulent zijn geweest. We hebben zelfs een periode van negatieve spaarrente gezien, wie had dat ooit gedacht? Geld moeten betalen om je geld bij de bank te stallen, bizar!

Grootbanken zoals ING, Rabobank en ABN Amro hebben de spaarrentes wel verhoogd, maar doen dit enorm langzaam. Mede daardoor heeft ING haar miljardenwinst in 2023 weten te verdubbelen.

Eerder stapte ik met mijn spaargeld al voor een deel over van ING naar Bunq, maar een tijdje geleden ben ik overgestapt naar Raisin. Dit is een platform wat verschillende spaarrekeningen aanbiedt, en eigenlijk als tussenpersoon fungeert voor het openen van een (buitenlandse) spaarrekening. De spaarrentes zijn in veel andere Europese landen namelijk een stuk hoger dan in Nederland. Zelf zien zij zichzelf graag als ‘De Booking.com van de spaarrekeningen’.

In dit blogartikel vertel ik je graag meer over mijn ervaring met Raisin (klik voor website), maar wil ik je bovenal zo compleet mogelijk informeren over de mitsen en maren van het openen van een buitenlandse spaarrekening. Denk aan valutarisico, bronbelasting, de risico’s, het depositogarantiestelsel, maar ook het verschil tussen een spaarrekening en een spaarproduct.

Klik hier om naar de website van Raisin te gaan (partnerlink)

Wanneer en waarom sparen

Zoals ik al zei spreek ik op Langzaamrijker vooral veel over beleggen. Maar sparen is een onmisbaar onderdeel van een goede persoonlijke financiën. In mijn ogen zijn er twee redenen om spaargeld aan te houden.

Allereerst is het verstandig om een potje spaargeld te hebben voor noodgevallen. Deze buffer kan je gebruiken voor onvoorziene omstandigheden. Denk aan de auto die ineens kapot gaat, het wegvallen of dalen van inkomsten, etc. Het Nibud heeft hiervoor de Bufferberekenaar. Het is een hulpmiddel om te berekenen hoeveel buffer je achter de hand zou moeten houden. Dit is afhankelijk van je woonsituatie, uitgavenpatroon, etc. Uiteraard is de uitslag van deze tool slechts een indicatie. Er zijn redenen te bedenken om hier zowel positief als negatief van af te wijken.

Een tweede reden om te sparen, is het behalen van een financieel doel op de korte of middellange termijn. Beleggen is risicovol, en je inleg kan flink in waarde stijgen maar ook dalen. Je wilt voorkomen dat je je beleggingen op moet nemen wanneer deze flink in het rood staan. Daarom is het verstandig om voor de kortere termijnen te sparen. Wil je over 2 jaar een nieuwe auto kopen, of ben je van plan om volgend jaar de keuken te vernieuwen? Dan is het niet verstandig om dat geld te gaan beleggen, maar doe je er beter aan om het te gaan sparen.

In mijn geval heb ik een redelijk grote buffer, omdat mijn inkomsten als zelfstandig ondernemer veel variëren en ik ervoor wil zorgen dat ik nog een heel aantal maanden mijn rekeningen kan betalen als mijn inkomen weg mocht vallen. Dat geeft mij rust en zekerheid, en daarom neem ik genoegen met (op de lange termijn) minder rendement dan beleggen. Daarnaast spaar ik ook nog een bedrag voor het aankopen van een nieuwe woning.

Wat is Raisin en waarom stap ik over

Mijn spaargeld heeft de eerste 30 jaar van mijn leven altijd op een rekening van de ING (voorheen Postbank) gestaan. Als jongen van een jaar of 14 begon ik al flink met het sparen van mijn salaris als vakkenvuller, en eigenlijk ben ik daar nooit mee gestopt.

Ik kan me nog herinneren dat ik in de periode 2000-2010 nog best wel wat rente op mijn spaargeld ontving. Terugkijkend naar de ECB rentetarieven, was de rente op dat moment waarschijnlijk tussen de 2-4%. Dat zag ik op de afschriften die ik 2x per maand per post binnen kreeg, en het voelde als gratis geld! Helaas hebben we de periode van hoge rentes achter ons gelaten, en heb ik de afgelopen jaren vrijwel geen rente op mijn spaargeld ontvangen.

In 2022 stapte ik met een deel van mijn spaargeld over van ING naar Bunq, en dat is eigenlijk wel goed bevallen. Ze gaven zo’n 1 tot 1,5% meer rente dan de ING en dat heeft me toch weer mooi honderden euro’s extra rente opgeleverd. Je bent echter afhankelijk van de rentetarieven van één bank en ik heb geen zin om iedere keer over te stappen naar een nieuwe bank met alle papieren rompslomp tot gevolg.

Dit is de belangrijkste reden dat ik ben overgestapt naar Raisin. Ze omschrijven zichzelf als de Booking.com van de spaarrekeningen. Via Raisin heb je toegang tot tientallen banken in heel Europa. Deze banken geven niet alleen een betere rente dan de Nederlandse banken, maar je kan ook nog vrij eenvoudig overstappen als ze de rente om wat voor reden dan ook zouden doen dalen.

Raisin is een Duitse onderneming met een Duitse bankvergunning. Wanneer je een buitenlandse spaarrekening via Raisin gaat openen, loopt alles ook echt via Raisin. Je doet je aanvraag dus in het platform van Raisin, je stort je geld op je Raisin IBAN rekening, en zij regelen de rest voor je. Ik was op voorhand wat sceptisch, maar het loopt allemaal enorm gemakkelijk en het papierwerk is een stuk minder ingewikkeld dan ik in eerste instantie verwacht had.

Als eerste maakte ik een account aan bij Raisin. Je moet je identiteit verifiëren middels een video call met een medewerker van Raisin. Dit was in mijn geval een Engels sprekende dame. Zij vroeg mij bijvoorbeeld om mijn geboortedatum en naam. Daarnaast moest ik een identiteitsbewijs tonen en dit op haar vraag kantelen e.d. Op die manier kan de medewerker controleren of het document echt is. Banken hebben tegenwoordig strenge eisen vanuit de overheid als het aankomt op de voorkoming van witwassen en terrorisme. Raisin lijkt op deze manier te voldoen aan deze eisen.

Vervolgens opende ik als eerste een rekening bij de Belgische bank CKV. De aanvraag was zeer eenvoudig en letterlijk in 5 minuten geregeld. Ik moest enkele vragen over de herkomst van mijn inkomsten en mijn beroep beantwoorden, en de aanvraag was een feit. Ook werd om een upload van een poststuk met adresgegevens gevraagd. Dit om de 30% Belgische Belasting te reduceren naar 0%, omdat ik deze belasting als Nederlander niet hoef te betalen.

Vervolgens werd ik door Raisin verzocht om het bedrag dat ik bij de aanvraag had opgegeven te storten naar mijn Raisin IBAN. Dit is dus een Duitse bankrekening bij Raisin, op mijn eigen naam. Dit bedrag stond binnen enkele uren op mijn Raisin rekening. De acceptatie vanuit CKV duurde wel wat lang. Ik opende een paar dagen later ook een Klarna rekening en deze was binnen 1 werkdag actief, daar kunnen ze bij CKV nog wat van leren. Op het moment dat mijn spaarrekening werd geaccepteerd, werd het bedrag door Raisin automatisch overgemaakt naar de bank waar ik een nieuwe rekening opende rekening.

Wanneer je wilt overstappen naar een andere bank, of je rekening bij een partnerbank wilt opzeggen, loopt ook alles weer via Raisin. Het bedrag wordt vanuit de partnerbank overgemaakt naar je Raisin bankrekening, en vanuit daar kan je het op een andere Europese bank via Raisin storten, of uit laten betalen naar je eigen Nederlandse tegenrekening.

Sparen op spaarrekening vs spaarproducten bij brokers

De laatste tijd zie je steeds meer brokers die spaarproducten aanbieden. De rentes liegen er niet om. Die liggen vaak net zo hoog als een deposito spaarrekening (waar je je geld vast zet), terwijl het geld gewoon flexibel op te nemen is.

Let hier echter wel mee op, vooral wanneer je vermogen de grens van box 3 belasting overtreft. Dit soort spaarproducten kunnen door de Belastingdienst namelijk als belegging gezien worden. Op beleggingen betaal je een stuk meer belasting dan op spaargeld. De belastingtarieven wijzigen ieder jaar, maar in 2024 geldt dat je over beleggingen bijna 2% meer belasting betaalt dan over spaargeld.

Een spaarproduct met 4% rente klinkt dus heel mooi, maar hoeft niet altijd meer op te leveren dan een spaarrekening met 3% rente. Het kan zomaar zo zijn dat je over het spaarproduct meer dan 2% belasting moet betalen, terwijl je over de spaarrekening minder dan 0,50% belasting betaalt. Onder aan de streep hou je met een spaarrekening meer geld over dan met een spaarproduct.

Dit is een algemene opmerking, puur om je hierop te attenderen. Bekijk dus goed of het gaat om een belegging (een product waar bijvoorbeeld ook obligaties in opgenomen zijn), of echt om een spaarrekening (IBAN rekening). Dit is enkel van belang wanneer je ook daadwerkelijk vermogensbelasting (box 3) moet betalen. In 2024 geldt dat dit het geval is bij een vermogen van € 57.000 of € 114.000 in het geval van een fiscaal partner. Deze vrijstellingen en de belastingtarieven worden ieder jaar opnieuw vastgesteld, controleer dus even goed wat de bedragen op het moment van lezen zijn.

Klik hier om naar de website van Raisin te gaan (partnerlink)

Depositosparen vs flexibel sparen

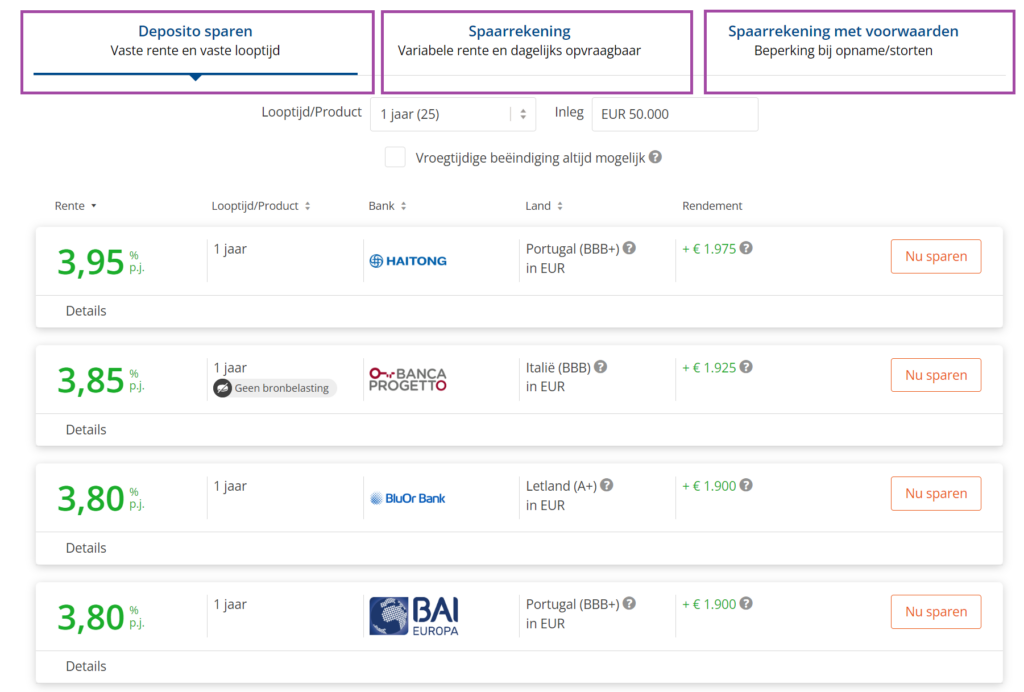

Wanneer je via Raisin gaat sparen, heb je de keuze tussen depositorekeningen, een flexibele spaarrekeningen en een rekening met voorwaarden. Het verschil is niet heel ingewikkeld, maar ik wil er toch heel even bij stilstaan.

Een deposito sparen rekening is een rekening waarbij je je geld voor een vooraf besproken termijn vast zet. Dit kan bijvoorbeeld 6 maanden, 1 jaar of 3 jaar zijn. De bank heeft de zekerheid dat je je geld op de rekening laat staat, zodat het voor hen beschikbaar is. Als beloning voor deze commitment, ontvang je een hogere rente. Op het moment van schrijven is de rente voor het 1 jaar vastzetten van je geld ongeveer 0,60% hoger dan wanneer je je geld stalt op een flexibele spaarrekening. Daarnaast heb je de zekerheid van een vaste rente in deze periode. Als de rentes gaan dalen, blijf jij de initiële rente ontvangen. Wanneer de rentes verder stijgen, stijgt jouw rente ook niet mee.

Een gewone spaarrekening werkt meer zoals de standaard rekening bij een grootbank. Je geld heeft een variabele rente die eenzijdig gewijzigd kan worden door de bank. Deze rente is wat lager dan bij een depositorekening. Daartegenover staat dat je geld wel dagelijks opvraagbaar is. Je zit dus niet een langere periode vast aan een spaarrekening. Zo wil je je spaarbuffer voor onvoorziene omstandigheden bijvoorbeeld altijd op kunnen nemen, dat is immers het doel van dit spaarpotje.

Een spaarrekening met voorwaarden is een beetje een vreemde eend in de bijt. Deze rekeningen zitten vaak tussen een depositorekening en flexibele spaarrekening in. Dit zijn bijvoorbeeld rekeningen waarbij je een vast bedrag stort. Je kan hier niet meer geld bijstorten, of een deel van je geld opnemen. Je zit dus niet voor een vooraf afgesproken periode vast aan de rekening, maar hebt wel minder flexibiliteit.

Ga vooral na welk soort spaarrekening bij jouw doel past. Heb je een spaarpotje voor het vernieuwen van je keuken en weet je zeker dat je dit pas over een x periode nodig hebt? Dan is het mogelijk interessant om een deposito te openen van 6 maanden of een jaar. Je ontvangt dan wat meer rente, en weet toch zeker dat je het geld tussendoor niet nodig hebt. Is het geld bedoelt als buffer of of ergens aankomend jaar een woning te kopen? Dan wil je altijd bij je geld kunnen, en doe je er beter aan om een flexibele spaarrekening te openen.

Depositogarantie via Raisin

We sparen in plaats van beleggen voor bepaalde doelen, omdat sparen veiliger is dan beleggen. Je geld wordt niet ineens minder waard. Maar hoe veilig is sparen bij buitenlandse rekeningen via Raisin eigenlijk?

Veel mensen kunnen zich de verhalen van Icesave nog wel herinneren. Honderdduizenden Nederlanders spaarde bij de IJslandse bank, totdat deze failliet ging en ze niet meer bij hun geld konden. Dit is aanleiding geweest om de Europese Depositogarantie te introduceren.

Kort gezegd zorgt het depositogarantiestelsel (DGS) ervoor dat je bij een Europese bank tot €100.000 vergoed krijgt, in het geval een bank failliet mocht gaan. Dit gaat om € 100.000 per gebruiker per bankvergunning. Het land waarin de bank gevestigd is, is verantwoordelijk voor de afhandeling hiervan.

Je zou dus kunnen stellen dat sparen bij een Europese bank 100% veilig is, mits je niet meer dan € 100.000 per bankvergunning stalt. Echter moet nog blijken hoe het DGS in de praktijk uitgevoerd gaat worden. Er is wet- en regelgeving opgesteld en in principe is dit allemaal geregeld, maar de praktijk hebben we nog niet gezien.

Overigens geeft Raisin aan dat zij in het geval van een faillisement van een bank, de klanten zal bijstaan in de afhandeling van het DGS. Je hoeft dus niet zelf met het land zelf te communiceren. Dat is prettig, mede omdat je de taal vaak niet spreekt.

Zaken zoals credit rating en valuta spelen hierin ook een rol, daar kom ik in de volgende paragraaf op terug.

KIik hier om naar de website van Raisin te gaan (partnerlink)

Waarop letten bij het openen van een rekening

We hebben besproken wat Raisin is, hoe het depositogarantiestelsel werkt, welke verschillende spaarrekeningen er zijn, en waarom sparen soms interessanter is dan beleggen.

Stel, je wilt een spaarrekening via Raisin gaan openen. Waar moet je dan op letten? Hoe kies je tussen de vele aangeboden spaarrekeningen? Ik geef je een aantal handvatten om te bepalen welke spaarrekening bij jou zou kunnen passen.

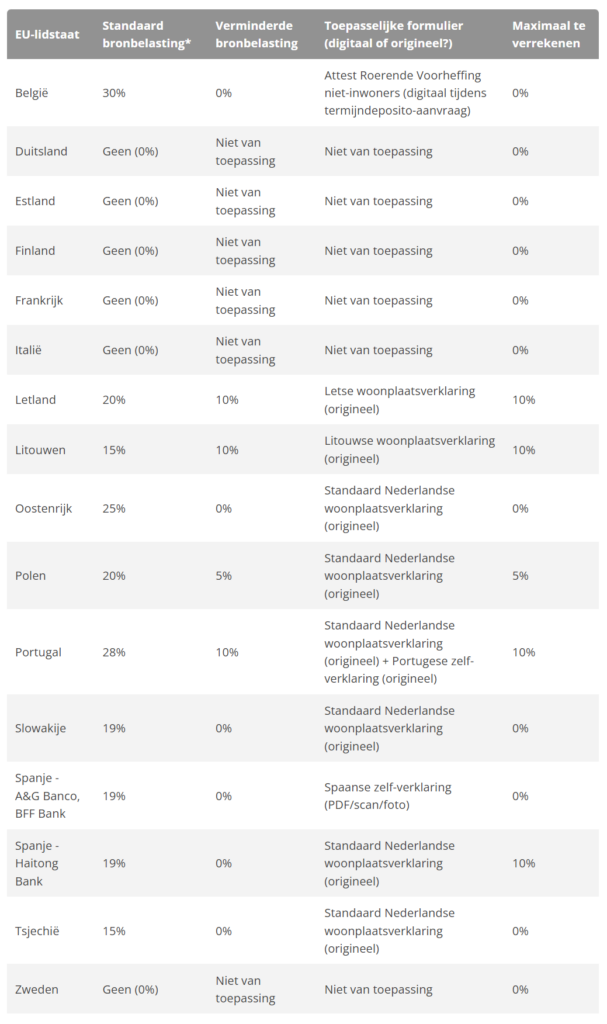

Credit rating van het land

Allereerst is het verstandig om naar de credit rating van het land te kijken. Zoals ik schreef is het land waar de bank gevestigd is, verantwoordelijk voor de afwikkeling van het Deposito Garantie Stelsel. Daarnaast zijn banken in AAA landen vaak gezonder dan een bank in een B land.

De credit ratings zijn gebaseerd op verschillende macroeconomische, financiele en politieke variabelen. Ze geven aan hoe goed de landen in staat zijn om schulden terug te betalen. De credit ratings zien er als volgt uit:

- AAA – Hoogste credit rating

- AA – Zeer hoge credit rating

- A – Hoge credit rating

- BBB – Goede credit rating

- BB – Speculatief

- B – Zeer speculatief

- etc

In de praktijk zal je bij Raisin ratings van AAA tot BBB zien. Lager ben ik ze op dit moment nog niet tegen gekomen.

In principe zijn alle rekeningen op dezelfde manier beschermd, maar je wilt gewoonweg niet het gedoe meemaken van een bank die failliet gaat en het land de schulden niet zou kunnen dragen. Maak voor jezelf de afweging in welke landen je wel, en welke landen je niet een rekening zou willen openen.

Minimale en maximale inleg

Sommige rekeningen hebben een minimale en/of maximale inleg. De maximale inleg wil je sowieso beperken tot € 100.000 in verband met het DGS. De minimale inleg is echter van belang wanneer je wat kleine bedragen op je spaarrekening wilt gaan stallen. Als je onder dit minimale bedrag komt door een opname, zal de rekening opgezegd moeten worden. Bekijk dus even goed of de minimale inleg past bij jouw doel.

Termijn

Kies je voor een depositorekening? Hou dan rekening met de termijn. Wanneer je je geld voor bijvoorbeeld 6 maanden of 1 jaar vast zet, kan je daar in de meeste gevallen ook echt niet bij. Er zijn enkele aanbieders waar je je geld wel vervroegd kan opnemen, maar de opgebouwde rente zal in dat geval vervallen. Ook hier geldt weer dat de termijn bij je doel moet passen.

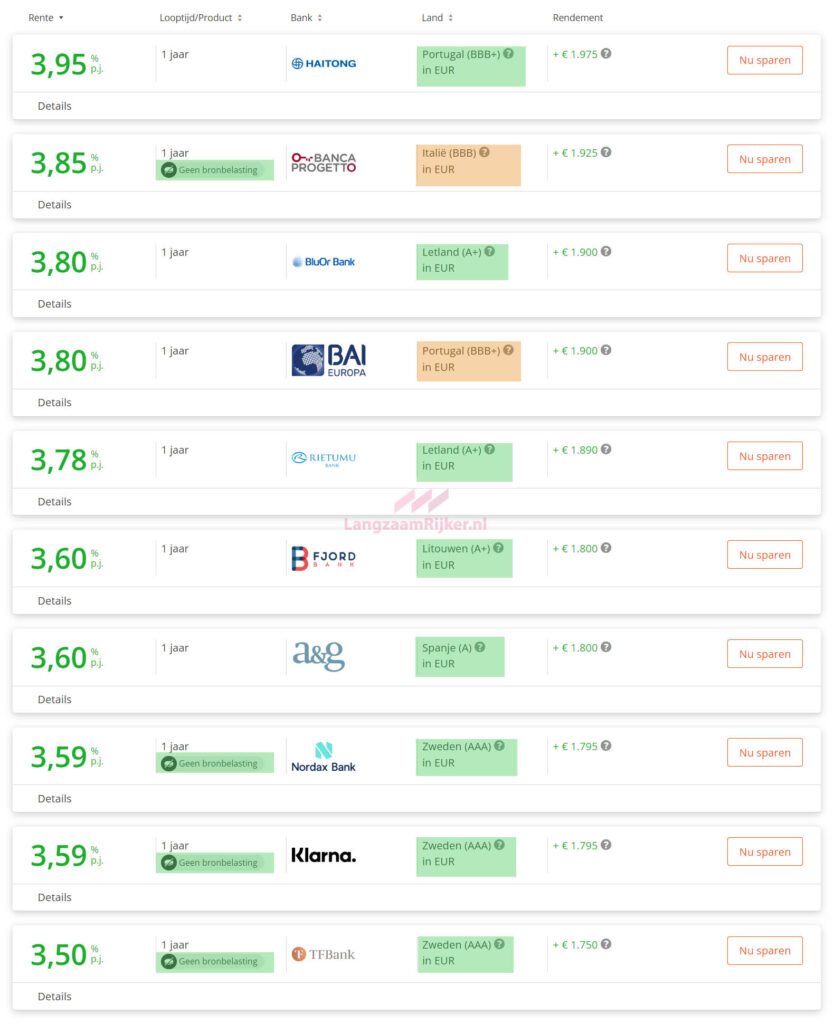

Bronbelasting

In veel landen betaal je belasting over de ontvangen rente. Zo betalen Belgen bijvoorbeeld 30% rente over de ontvangen rente, waardoor je de effectieve rente lager uitvalt. Er zijn echter ook landen waar je geen bronbelasting hoeft te betalen, dit wordt bij Raisin ook aangegeven.

Een rekening zonder bronbelasting is het meest eenvoudig, omdat er geen papieren rompslomp bij komt kijken. Toch kan een rekening met bronbelasting ook interessant zijn. Zo opende ik een Belgische rekening, en hoefde ik enkel mijn adres te verifiëren om de bronbelasting naar 0% te krijgen. Per land gelden andere regels, dus kijk daar goed naar.

Kies je voor een rekening met bronbelasting? Dan kan dit in veel gevallen verrekend worden met je te betalen belasting in box 3 (vermogensbelasting). Vereiste daarvoor is wel dat je ook daadwerkelijk box 3 belasting moet betalen, anders valt er niets te verrekenen.

Raisin biedt een duidelijk overzicht van de verschillende landen, en de daarbij geldende bronbelastingtarieven.

Zo zie je bijvoorbeeld dat landen zoals Duitsland, Estland, Finland, Frankrijk, Italië en Zweden geen belasting heffen over de ontvangen rentes. Bij landen zoals België, Oostenrijk, Slowakije, Spanje en Tsjechië kan dit verminderd worden naar 0% door het invullen van wat papierwerk. Dat is bij het ene land meer werk dan bij het andere land. Bij de overige landen kan de bronbelasting verlaagd worden, maar niet naar 0% gebracht worden. Deze kunnen eventueel nog steeds interessant zijn, als de rentes beduidend hoger zijn of als je de belasting kan verrekenen in box 3.

Zoals ik al schreef, is het gemakkelijkste om een rekening te openen in een land zonder bronbelasting zoals Finland of Estland. De bronbelasting naar 0% brengen bij mijn Belgische CKV rekening was ook in 2 minuten geregeld.

Valuta

Tot slot wil ik nog iets zeggen over valuta. Persoonlijk zou ik sowieso alleen in euro’s sparen. Op het moment van schrijven biedt Raisin ook alleen euro rekening aan. Zweden is een europees land met een eigen valuta, de Zweedse Kroon (SEK). Ik heb een rekening bij Klarna geopend, waar je gewoon in euro’s spaart en dus geen last hebt van wisselkoersen. Als je in SEK zou sparen, heb je namelijk kans dat de SEK minder waard wordt ten opzichte van de euro waardoor je geld zou verliezen.

Waar je wel rekening mee moet houden, is dat het Zweedse depositogarantiestelsel altijd in SEK zal uitbetalen. Kortom, wanneer de Zweedse bank failliet zou gaan, zal je door de Zweedse Centrale Bank terubetaald worden in kronen. Daar loop je enig valutarisico, en daarnaast kan jouw eigen bank mogelijk kosten in rekening brengen voor het omzetten van de SEK naar euro’s.

Persoonlijk vind ik dit een aanvaardbaar risico. Zweden heeft op dit moment een AAA rating (het hoogste niveau), en Klarna is een grote speler. De kans dat deze bank failliet gaat is bijzonder klein, al blijft die kans natuurlijk altijd bestaan. Mocht de bank toch failliet gaan, dan heb je een klein valutarisico en wellicht wat wisselkoers kosten. De impact daarvan lijkt echter vrij klein. Dat incombinatie met de kleine kans op faillisement maakt dat ik persoonlijk met een gerust hart spaar bij een Zweedse bank zoals Klarna.

Klik hier om naar de website van Raisin te gaan (partnerlink)

Aangifte inkomstenbelasting box 3

Tot slot wil ik nog even stil staan bij het betalen van belasting over je spaargeld. Zoals ik eerder al schrijf is er altijd een belastingvrij vermogen wat je mag hebben zonder daar belasting over te betalen. Voor 2024 is dit € 57.000 voor alleenstaanden en het dubbele voor fiscale partners. Dit is de waarde van al je vermogen in box 3 bij elkaar, zoals spaargeld, aandelen, obligaties, etc. Dit bedrag kan wel per jaar veranderen, bekijk dus even goed wat het heffingsvrij vermogen is op het moment van lezen.

Heb je meer vermogen? Dan ga je vermogensbelasting betalen. Voor sparen is de vermogensbelasting een stuk lager dan voor beleggen. Dit is ook de reden dat een spaarrekening met een wat lager rendement soms interessanter is dan obligaties met een wat hoger rendement. De Belastingdienst snoept er simpelweg weer een deel vanaf.

Verder is het goed om te weten of je vermogensbelasting in box 3 betaalt, omdat je dan wat meer opties heb wat betreft partnerbanken. Kies je bijvoorbeeld voor een bank in Letland en wordt er 10% bronbelasting ingehouden op jouw rente? Dan mag je deze belasting bij de aangifte inkomstenbelasting verrekenen ben je box 3 belasting. Je betaalt dan dus minder box 3 belasting, en krijgt de bronbelasting op je spaarrente als het ware terug. Wanneer je geen box 3 belasting betaalt, ben je de betaalde bronbelasting over je rente kwijt.

Zou ik Raisin aanbevelen?

Ik heb nu een klein jaar een account bij Raisin. Waar ik op voorhand wat argwanend was, ben ik nu over het algemeen erg tevreden over hoe het allemaal werkt. Ik krijg een betere rente dan bij mijn oude ING spaarrekening, en het platform werkt op zich goed.

Je moet wel wat geduld hebben, het overboeken van geld duurt soms een dag of twee. Persoonlijk heb ik daarom altijd nog een noodpotje bij mijn huisbank ING staan, omdat ik weet dat ik binnen enkele seconden over dat geld kan beschikken. Mijn andere spaargeld, zoals de buffer als ZZPer en een potje voor de aanschaf van een nieuwe woning heb ik bij Raisin weg gezet. Als je het geld niet binnen enkele uren nodig hebt, en je met een vertrouwd gevoel bij online platforms geldzaken regelt, is Raisin zeker een interessante optie.

Ik hoop dat dit blogartikel je geholpen heeft om beter te begrijpen wat Raisin is, en duidelijk te krijgen waar je op moet letten bij het openen van een bankrekening bij Raisin. Mocht je een rekening willen openen, dan kan je overwegen dat via deze link te doen (Raisin website). Ik krijg een commissie van Raisin voor het aanbrengen van een nieuwe klant, jou kost dit verder helemaal niets. Zie het al een bedankje voor het schrijven van dit artikel. Heel veel spaarplezier!